머니 스토리

주택 단독명의 vs 공동명의,

절세에 유리한 것은?

부동산을 취득할 때 누구의 명의로 할지는 신중히 결정해야 한다. 세금에 영향을 미치기 때문이다. 주택을 단독명의 즉, 한 사람 명의로 보유한 경우와 부부가 공동명의로 보유한 경우 세금 종류별로 어떤 차이가 있는지 알아보자.

Editor 이은하 세무사

단독명의 vs 공동명의, 취득세와 재산세, 종합부동산세는?

부동산에 대한 세금은 취득, 보유, 양도시의 세금으로 나누어볼 수 있는데, 각각 과세기준과 세율이 다르다. 우선, 취득할 때 내는 취득세는 취득가액의 몇 %로 정해져 있기 때문에 명의가 한 명일 때나 두 명일 때나 차이가 없이 주택가액의 몇 %로 동일하다.

주택을 보유할 때 내는 세금인 보유세는 재산세와 종합부동산세이다. 재산세의 계산구조도 인별이 아닌 주택 시가표준액의 60%에 세율을 곱하기 때문에 명의가 몇명인지에 관계없이 총액은 같다.

하지만 종합부동산세는 단독명의 또는 공동명의에 따라 세부담이 달라진다. 첫 번째, 공제금액이 다르다. 종합부동산세는 주택의 공시가격이 6억 원을 초과할 때 발생한다. 이때, 인별로 과세되기 때문에 단독명의일 경우에는 6억 원이지만, 두 명 공동명의라면 인당 6억 원씩 12억 원이 공제된다. 단, 1세대 1주택이면서 단독명의일 경우에는 6억 원에 추가로 3억 원을 공제해주기 때문에 9억 원까지는 비과세된다 .두 번째, 세율이 달라질 수 있다. 종합부동산세 세율은 일반 그룹과 3주택 이상자와 조정대상지역 내 2주택자 그룹으로 구분되어 있다. 3주택 이상을 보유하거나 조정대상지역 내 2주택자는 가산된 세율이 적용되는데 이때, ‘3주택이냐 2주택이냐’하는 주택 수는 인별로 계산한다. 그리고 공동소유주택이라면 각자 소유한 것으로 본다. 즉, 공동명의로 두 채를 가지고 있다면 두 명 모두 2주택자다.

종합부동산세는

누진세율 구조이기 때문에

한 명한테 몰아주는 것보다는

두 명 다 가산세율이 적용되더라도

나누는 것이 세부담에서

유리할 수 있다

그렇다면 공동명의로 주택 1채가 있는 상태에서 추가로 한 채를 더 취득해 조정대상지역 내 2채가 되는 경우 단독명의로 사는 것이 좋을까 아니면 공동명의로 사는것이 좋을까? 공동명의로 한 채를 더 취득한다면 부부가 모두 2주택 소유자가 된다. 따라서 종합부동산세가 둘다 가산된 세율이 적용된다. 한편, 단독명의로 산다면 한 명은 2주택소유로 가산세율이 적용되지만, 다른 한 명은 1주택이기 때문에 기본세율이 적용된다. 그렇다면 추가로 사는 한 채는 단독명의가 유리할까? 종합부동산세는 누진세율 구조이기 때문에 한 명한테 몰아주는 것보다는 두 명 다 가산세율이 적용되더라도 나누는 것이 세부담에서 유리할 수 있다. 금액에 따라 다를 수 있기 때문에 새로운 주택을 취득할 때에는 단독명의로 할 경우와 공동명의로 할 경우 종합부동산세 부담을 미리 시뮬레이션 해본 후에 명의를 결정하는 것이 좋다.

팔 때 내는 양도소득세는?

주택의 양도소득세는 세대 별로 주택 수를 계산한다. 부부는 항상 같은 세대이기 때문에 부부가 가진 주택 수는 합산된다. 따라서 단독명의 또는 부부 공동명의냐에 따라 1세대 1주택자인지 또는 다주택자인지가 달라지지는 않는다.

하지만 공동명의로 하면 단독명의일 때보다 양도소득세를 줄일 수 있다. 양도소득세는 소유자별로 계산되는데. 세율구조가 과세표준 구간별로 6~42% 누진세율로되어 있기 때문이다. 즉, 전체 양도차익을 소유자 지분별로 나누어 계산하면 양도차익이 쪼개져서 낮은 세율이 적용된다. 예를 들어 양도차익이 1억 원 생겼다고 하자. 다른 공제 없이 세율만을 놓고 비교해 보면, 단독명의라면 양도차익 1억 원에 대해 2,010만 원의 세금을 내야 한다. 하지만 5대 5로 부부 공동명의라면 각자 양도차익인 5,000만 원에 대한 세금 678만 원, 둘이 합해 1,356만 원 가량이 세금만내면 되니 654만 원을 아낄 수 있는 셈이다.

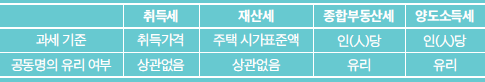

공동명의-부동산 세금별 과세 기준

정리하면, 주택가액에 대해 과세되는 취득세와 재산세는 명의가 분산되어도 총액은 동일하기 때문에 공동명의라고 해서 유리한 점이 없는 반면, 인별 과세되는 종합부동산세와 양도소득세에서는 공동명의가 유리하다.

단독명의를 배우자에게 증여해 공동명의로 바꿀 때는 신중해야 한다

부동산을 취득할 때 명의 선택에 신중하는 것이 좋다. 일단 취득하고 난 후에 명의를 공동명의로 변경하려면 배우자 증여공제인 6억 원 한도 내여서 증여세가 없다고 하더라도 취득세는 추가로 내야 하기 때문이다. 단독명의로 되어 있는 것을 절세를 위해서 배우자에게 증여할 때는 증여하는 것이 과연 유리한 것이 맞는지 체크해 볼 필요가 있다. 처음부터 공동명의로 취득하는 것은 배우자증여 공제인 6억 원내의 금액이라면, 취득세가 동일한 상태에서 다른 세금 부담의 절세도 가능하지만, 보유하다가 증여하는 경우에는 취득세가 추가로 들어가기 때문에 득보다 실이 클수 있으므로 신중해야 한다.

단독명의로 되어 있는 것을

절세를 위해서 배우자에게 증여할 때는

증여하는 것이 과연 유리한 것이

맞는지 체크해 볼 필요가 있다.

![[머니 스토리]](http://sbook.allabout.co.kr/magazine/sm-content/upload/weplanner/magazine/5/189/undefined-k3jrndqgbu.png)